财联社10月9日讯(编辑 王舒蕾)A股首份三季报下午出炉,总市值超过500亿元的光伏一体化稀缺标的、硅片新贵上机数控公告,前三季度实现营业收入174.86亿元,同比增长130.49%;净利润28.31亿元,同比增长101.43%。据测算,Q3净利12.55亿元,环比增长36%,创单季净利历史新高。

截至今日,6个月以内有7家机构对上机数控的2022年业绩做出预测,其中归母净利润预测均值为33.30 亿元,较去年同比增长94.58%。公司公布的前三季度业绩占全年业绩预测均值的比例为85%,略高于四分之三。

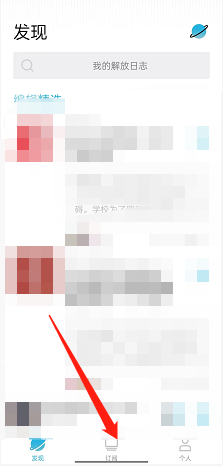

(资料图)

(资料图)

公开资料显示,上机数控此前是光伏切片机龙头,2019年起进军硅片领域,截至2022年上半年,公司单晶硅业务占比达97.28%。上机数控2021年硅片利润规模居全球第三,仅次于隆基和中环。2020年12月-2025年公司合计获9家客户473亿元大单,已成为市场硅片销售第二大厂商。

截止2022H1,上机数控拥有30GW拉晶产能和20GW切片产能,2022年上半年单晶硅出货达15GW。今年6月和8月,公司分别在包头和徐州投建40GW单晶硅拉晶项目、25GW单晶硅切片项目,产能迈向70GW拉晶+45GW 切片。目前,公司50GW硅片产能可以兼容包括210nm在内的所有尺寸生产。

东吴证券分析师曾朵红等人在10月8日发布的研报中指出,随着单晶拉晶技术逐渐成熟,多家厂商入局硅片,隆基绿能和TCL中环双寡头市占率从2020年的69%下降至2021年的66.6%。2021-2022年随着新增产能集中释放,硅片竞争趋于激烈,非硅成本将成为竞争核心。

硅片业务拉晶、切片环节电耗占比较高,非硅成本中电力占比24.5%。上机数控选址在内蒙古包头市,与政府协议电价低至0.26元/度,电价优势明显。公司目前非硅成本0.1元/W,计划每年下调 10%。

每当硅料价格上升10元/kg,硅片成本将上涨0.18元/片,减薄18μm的厚度可抵消硅片成本的上升。因此当前硅片企业普遍朝薄片化方向发展,薄片化对硅片厂商在切割环节提出更高要求,上机数控切片机制造起家,具备丰富的经验积累及技术储备,有明显优势。公司去年平均每季度硅片厚度下降5微米,2022年Q1硅片厚度全部实现160um。

毛利率方面,上机数控2020年单晶硅生产业务毛利率高达26.04%,在外销硅片厂商中仅次于龙头隆基,2022年上半年大尺寸硅片出货增加叠加自切比例提高,毛利恢复至20.19%,与龙头差距进一步缩小。

除了硅片环节,上机数控在上游硅料环节也有布局。2021年2月,公司与保利协鑫合资建设30万吨颗粒硅项目,总投资180亿元,公司参股 35%。今年2月,公司与内蒙古包头市固阳县签约,拟投资118亿元建设年产15万吨高纯工业硅及10万吨高纯晶硅生产项目。

此外,今年8月,上机数控披露拟投资150亿元于徐州经济技术开发区建设新能源产业园,建设年产25GW单晶硅切片及年产24GW的N型高效晶硅电池生产项目,拓展建设TOPCON、异质结等N型电池产能。

根据盈利预测与估值测算,浙商证券分析师王华君等人在9月20日发布的研报中点评,上机数控业务包括“硅工业硅+硅料+硅片/硅片设备+N 型电池”,致力于成为一体化程度最高的光伏龙头,持续向上打开增长天花板,预计2022年净利36.84亿元,同比增长115%。

二级市场方面,上机数控股价自2019年12月低点迄今累计最大涨幅达2010%。

不过,曾朵红等人同时指出,因2022年硅片盈利超预期,各类玩家积极布局硅片行业,扩大产能,预计2023年主要厂商硅片产能将达到638GW,行业竞争格局进一步恶化,单瓦盈利持续下滑,硅片厂商盈利能力下降。

营业执照公示信息

营业执照公示信息